|

|

|

Реферат: Анализ финансово-хозяйственной деятельности на предприятии

СОС + ДП ≥ ЗЗ, где ДП – долгосрочные пассивы Если условия неравенства выполняются, то финансовое состояние предприятия устойчиво. При невыполнении условия необходимо общую величину источников для формиования запасов и затрат сравнить с величиной запасов и затрат: СОС + ДП + КП ≥ ЗЗ, где СОС + ДП + КП – общая величина источников формирования запасов и затрат; КП – краткосрочные пассивы Если условия равенства выполняются, то финансовое состояние предприятия неустойчивое. Если не выполняется, то состояние кризисное: ЗЗ > СОС + ДП + КП Для анализа финансовой устойчивости рекомендуется использовать таблицу 4.9 Для оценки финансовой устойчивости рассчитать относительные коэффициенты, характеризующие финансовую устойчивост: 1) коэффициент автономности, Кав

Должен быть > 0,5 2) коэффициент финансовой зависимости, Кфз

3) удельный вес заёмных средств, Кзс

Таблица 4.9 Анализ финансовой устойчивости

Вывод: так как общая величина основных источников формирования запасов и затрат больше общей величины запасов и затрат на 1500 руб, то финансовое положение предприятия является неустойчивым. Расчёт коэффициентов финансовой устойчивости: 1. Коэффициент автономности

101137 Кав1 = 95564 = 0,7

Преприятие развивается в предыдущем году за счёт собственных средств 80%, в анализируемом на 70%.2. Коэффициент финансовой зависимости Кфз0 = 1,25 Кфз1 = 2 Предприятие в анализируемом году финасово независимо. 3. Удельный вес заёмных средств

101137

133600 Концентрация заёмных средств увеличилась на 10% и составила в анализируемом году 30%. 4. Коэффициент соотношения заёмных средств и собственных средств

83857

95564 В распоряжении предприятия больше заёмного капитала, чем собственного. 5. Коэффициент покрытия инвестиций

101137

133600 Предприятие финансово устойчиво 6. Коэффициент манёвренности основных средств

80215

91322

Превращение собственных оборотных средств в денежные средства замедлено. Таблица 4.10 Анализ коэффикиентов финансовой устойчивости

Вывод: коэффициент автономности снизился на 10%, значит предприятие развивается за счёт собственных средств на 70%. Коэффициент финансовой зависимости приблизился к критическому значению, это значит, что предприятие в анализируемом году финансово зависимо, повышается удельный вес заёмных средств на 10% и составил 30%, в распоряжении предприятия больше заёмного капитала, замедлено превращение собственных оборотных средств в денежные. Таблица 4.11 Анализ ликвидности баланса

1 Коэффициент абсолютной ликвидности, Кал

Кнг = 4628 = 0,2

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Показатели ликвидности | Критические значения | На начало года | На конец года | Изменения |

| 1 Коэффициент абсолютной ликвидности | 0,2 | 0,2 | 0,1 | -0,1 |

| 2 Коэффициент промежуточного покрытия | 0,8 | 0,2 | 0,1 | -0,1 |

| 3 Коэффициент текущей ликвид-ности | 2 | 2,1 | 1,1 | -1 |

![]() 42278

42278

Таблица 4.12 Анализ показателей ликвидности

Вывод: коэффициент абсолютной ликвидности меньше критического значения - это значит что предприятие не может во время погашать краткосрочную задолженность. При условии реализации дебиторской задолженности предприятие может погасить 10% краткосрочной задолженности в анализируемом году. Текущая задолженность в анализируемом году обеспечена собственными средствами на 11%

Таблица 4.13 Анализ деловой активности и рентабельности

| Наименование коэффициента | Порядок расчета | Источник информации | Характеристика |

| 1 Рентабельность продаж |

|

|

Показывает сколько прибыли приходится на единицу реализованной продукции. Уменьшение свидетельствует о снижении спроса |

| 2 Рентабельность всего капитала |

|

|

Показывает эффективность использования всего имущества предприятия. Снижение свидетельствует о падении спроса и о перенакоплении активов |

| 3 Рентабельность основных средств и прочих внеоборотных активов |

|

|

Отражает эффективность использования основных средств и прочих внеоборотных активов |

| 4 Рентабельность собственного капитала |

|

|

Показывает эффективность использования собственного капитала. Динамика коэффициента показывает влияние на уровень котировки акций предприятия |

| 5 Рентабельность перманентного капитала |

|

|

Отражает эффективность использования капитала, вложенного в деятельность предприятия |

| 6 Общая оборачивае-мость капитала |

|

|

Отражает скорость оборота всего капитала предприятия. Рост означает ускорение кругооборота средств предприятия или инфляционный рост цен |

| 7 Оборачиваемость мобильных средств |

|

|

Показывает скорость оборота всех мобильных средств. Рост характеризуется положительно |

Продолжение таблицы 4.13

| Наименование коэффициента | Порядок расчета | Источник информации | Характеристика |

| 8 Оборачиваемость материальных оборотных средств |

|

|

Отражает число оборотов запасов и затрат предприятия. Снижение свидетельствует об относительном увеличении производственных запасов и незавершенного производства или о снижении спроса на готовую продукцию |

| 9 Оборачиваемость готовой продукции |

|

|

Показывает скорость оборота готовой продукции. Рост коэффициента означает увеличение спроса на продукцию, снижение-затоваривание |

| 10 Оборачиваемость дебиторской задолженности |

|

|

Показывает расширение или снижение коммерческого кредита, предоставленного предприятием |

| 11 Средний срок оборота дебиторской задолженности |

|

|

Характеризует средний срок погашения дебитор-ской задолженности. Положительно оценивается снижение коэффициента |

| 12 Оборачиваемость кредиторской задолженности |

|

|

Показывает расширение или снижении коммер-ческого кредита, предоставляемого предприятию. Рост означает увеличение скорости оплаты задол-женности, снижение - рост покупок в кредит |

| 13 Средний срок оборота кредиторской задолжен-ности |

|

|

Отражает средний срок возврата коммерческого кредита предприятию |

Продолжение таблицы 4.13

| Наименование коэффициента | Порядок расчета | Источник информации | Характеристика |

| 14 Фондоотдача основных средств и прочих внеоборотных активов |

|

|

Характеризует эффективность использования основных средств и прочих внеоборотных активов, измеряемую величину продаж, приходящихся на единицу стоимости средств |

| 15 Оборачиваемость собственного капитала |

|

|

Показывает скорость оборота собственного капитала. Резкий рост отражает повышение уровня продаж. Существенное снижение отражает тенденцию к бездействию части собственных средств |

1 Рентабельность продаж, %

Анализируемый год = 12546 * 100 = 42

![]() 29890

29890

![]() Предыдущий год = 13791,3

* 100 = 47,2

Предыдущий год = 13791,3

* 100 = 47,2

29223,3

2 Рентабельность всего капитала, %

![]() Анализируемый год =

12546 * 100 = 9,4

Анализируемый год =

12546 * 100 = 9,4

133600

![]() Предыдущий год =

13791,3 * 100 = 13,6

Предыдущий год =

13791,3 * 100 = 13,6

101137

3 Рентабельность основных средств и прочих внеоборотных активов, %

Анализируемый год = 12546 * 100 = 12,3

![]() 102186

102186

![]() Предыдущий год =

13791,3 * 100 = 18,9

Предыдущий год =

13791,3 * 100 = 18,9

72815

4 Рентабельность собственного капитала, %

![]() Анализируемый год =

12546 * 100 = 13,1

Анализируемый год =

12546 * 100 = 13,1

95564

![]() Предыдущий год =

13791,3 * 100 = 16,4

Предыдущий год =

13791,3 * 100 = 16,4

83857

5 Рентабельность перманентного капитала, %

![]() Анализируемый год =

12546 * 100 = 13,1

Анализируемый год =

12546 * 100 = 13,1

95564

![]() Предыдущий год =

13791,3 * 100 = 16,4

Предыдущий год =

13791,3 * 100 = 16,4

83857

6 Общая оборачиваемость капитала

![]() Анализируемый год =

29890 = 0,22

Анализируемый год =

29890 = 0,22

133600

![]() Предыдущий год =

29223,3 = 0,28

Предыдущий год =

29223,3 = 0,28

101137

7 Оборачиваемость мобильных активов

![]() Анализируемый год =

29890 = 0,95

Анализируемый год =

29890 = 0,95

31414

![]() Предыдущий год =

29223,3 = 1,03

Предыдущий год =

29223,3 = 1,03

28322

8 Оборачиваемость материальных оборотных средств

![]() Анализируемый год =

29890 = 1,2

Анализируемый год =

29890 = 1,2

23968

![]() Предыдущий год =

29223,3 =1,3

Предыдущий год =

29223,3 =1,3

22468

9 Оборачиваемость готовой продукции

![]() Анализируемый год =

29890 = 2,4

Анализируемый год =

29890 = 2,4

12546

![]() Предыдущий год = 29223,3

= 2,1

Предыдущий год = 29223,3

= 2,1

13791,3

10 Оборачиваемость дебиторской задолженности

![]() Анализируемый год =

29890 = 19,6

Анализируемый год =

29890 = 19,6

1526

Предыдущий год = 29223,3 = 23,8

![]() 1226

1226

11 Средний срок оборачиваемости дебиторской задолженности

![]() Анализируемый год = 1526

* 365 = 18,6

Анализируемый год = 1526

* 365 = 18,6

29890

![]() Предыдущий год =

1226 * 365 = 15,3

Предыдущий год =

1226 * 365 = 15,3

29223,3

12. Оборачиваемость кредиторской задолженности

![]() Анализирумый год =

29890 = 1,7

Анализирумый год =

29890 = 1,7

17852

Предыдущий год = 29223,3 = 2,3

![]() 12510

12510

13 Средний срок оборота кредиторской задолженности

![]() Анализирумый год =

17852 * 365 = 218

Анализирумый год =

17852 * 365 = 218

29890

![]() Предыдущий год = 12510

* 365 = 156,25

Предыдущий год = 12510

* 365 = 156,25

29223,3

14 Фондоотдача основных средств и прочих внеоборотных активов

![]() Анализирумый год =

29890 = 0,3

Анализирумый год =

29890 = 0,3

102186

![]() Предыдущий год =

29223,3 = 0,4

Предыдущий год =

29223,3 = 0,4

72815

15 Оборачиваемость собственного капитала

![]() Анализирумый год =

29890 = 0,95

Анализирумый год =

29890 = 0,95

31414

![]() Поедыдущий год =

29223,3 = 1,03

Поедыдущий год =

29223,3 = 1,03

28322

16. Экономическая эфективность от замедления оборачиваемости собственного капитала.

![]() Эф = - 0,8 *

29223,3 = -64,05

Эф = - 0,8 *

29223,3 = -64,05

365

Таблица 4.14 Анализ деловой активности и рентабельности

| Показатели | Предыдущий год | Анализир год | Изменения |

| 1 Рентабельность продаж, % | 47,2 | 42 | -5,2 |

| 2 Рентабельность всего капитала, % | 13,6 | 9,7 | -3,9 |

| 3 Рентабельность основных средств и прочих внеоборотных активов, % | 18,9 | 12,7 | -6,2 |

| 4 Рентабельность готовой продукции, % | 16,7 | 13,6 | -3,1 |

| 5 Рентабельность перманентного капитала, % | 16,7 | 13,6 | -3,1 |

| 6 Общая оборачиваемость капитала, раз | 0,28 | 0,22 | -0,06 |

| 7 Оборачиваемость мобильных средств, раз | 1,03 | 0,96 | -0,07 |

| 8 Оборачиваемость материальных оборотных средств, раз | 1,3 | 1,2 | -0,1 |

| 9 Оборачиваемость готовой продукции, раз | 2,1 | 2,3 | 0,2 |

| 10 Оборачиваемость дебиторской задолженности, раз | 23,7 | 19,8 | -3,9 |

| 11 Средний срок оборота дебиторской задолженности, дни | 15,4 | 18,4 | 3 |

| 12 Оборачиваемость кредиторской задолженности, раз | 2 | 1,7 | -0,3 |

| 13 Средний срок оборота кредиторской задолженности, дни | 179,4 | 214,5 | 35,1 |

| 14 Фондоотдача основных средств и прочих внеоборотных активов, руб. | 0,4 | 0,3 | -0,1 |

| 15 Оборачиваемость собственного капитала, раз | 1,03 | 0,9 | -0,13 |

5 Анализ прогнозирования вероятности банкротства

Основанием для принятия решения о несостоятельности (банкротстве) предприятия является система критериев для определения неудовлетворительной структуры баланса платежеспособных предприятий, утвержденная Правительством РФ от 30 мая 1994 г. № 498

Для прогнозирования вероятности банкротства определяются следующие показатели:

1 Коэффициент текущей ликвидности, К1

![]() ,

,

где 2рА - итог раздела 2 актива баланса;

5рП - итог 5 раздела пассива баланса

![]()

![]()

2 Коэффициент обеспеченности собственными средствами, К

![]() ,

,

где 1рА - итог раздела 1 актива баланса

![]()

![]()

Если К1 < 2 и К2 < 0,1 структура баланса предприятия неудовлетворительная. А по расчетам К1НГ = 1,2, К1КГ = 0,7, что меньше 2; К2НГ = 0,2,т.е. больше 0,1, К2КГ = -0,3, что меньше 0,1. Следовательно структура баланса данного предприятия неудовлетворительная

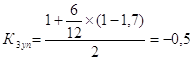

3 Коэффициент восстановления платежеспособности, К![]() уп

уп

,

,

где К1НГ, К1КГ - коэффициенты текущей ликвидности на начало и конец года

соответственно;

У - период восстановления (утраты) платежеспособности;

Т - продолжительность анализируемого года, месяц

При расчете коэффициента восстановления платежеспособности У = 6

Куп < 1, то предприятие в ближайшее время не сможет восстановить свои обязательства перед кредиторами.

Проанализировав финансово хозяйственную деятельность предприятия, можно сделать следующие выводы:

Анализ динамики объёма товарной продукции показывает, что абсолютный прирост товарной продукции составил 2100 тыс руб, интенсивность изменения выпуска продукции за анализируемый год по сравнению с предыдущим составила 5,3%, а весомость темпов роста объёма производства, за анализируемый год составила 396,2 тыс руб. общая оценка выполнения плана выпуска и реализации продукции показывает, что в анализируемом году выявлено увеличение по сравнению с предыдущим годом.

Сопоставив отклонения товарной продукции и реализуемой продукции можно сказать, что продукции производится больше в анализируемом году на 2100 руб, чем реализуется, следовательно, продукция пользуется пониженным спросом. В данном случае необходимо проводить комплекс маркетинговых мероприятий по исследованию рынка с целью увеличения спроса на продукцию.

На объём реализуемой продукции повлиял ряд факторов. Положительно влияет изменение товарной продукции на 6%, отрицательно влияет изменение остатков готовой продукции, срок оплаты которых не наступил на 1,4%, реализованная продукция на складе на 1,7% и продукции неоплаченной в срок 1,4%

При проведении анализа качества продукции можно сделать вывод. Положительным моментом в работе предприятия является увеличение удельного в общем объёме товарной продукции на экспорт на 29,3%, продукции новой на 28,6%. Удельный вес продукции высшей категории качества в общем объёме товарной продукции повысился на 165%.

Анализ себестоимости продукции показывает, что за анализируемый год полная себестоимость продукции увеличилась на 1912 тыс руб. В большей степени на увеличение себестоимости влияние оказало увеличение статьи Покупные изделия, полуфабрикаты и услуги сторонних организаций производственного характера на 500 тыс руб, статья Топливо и энергия на технологические цели на 500 тыс руб, основная и дополнительная заработная плата производственных рабочих на 200 тыс руб.

Общая оценка изменений затрат на 1 руб товарной продукции показывает, что затраты на 1 руб товарной продукции увеличились на 3 копейки.

Общая оценка прибыли промышленного предприятия позволяет сделать вывод, что по сравнению с предыдущим годом прибыль от реализации товарной продукции уменьшилась на 1245,3 тысячи рублей. От прочей реализации уменьшилась на 2 тыс руб, от внереализационных операций увеличилась на 2774 тыс руб. С учётом этих доходов прирост прибыли составил 10,8%.

Сравнив темпы прироста выручки от реализации продукции с темпыми прироста валюты баланса можно сделать вывод, что финансовое положение предприятия нейстойчивое, так как темп прироста валюты баланса больше темпа прироста выручки от реализации продукции на 0,28%. Изменение валюты баланса составило 32%. Валюта баланса изменяется за счёт иммобилизованных активов, они увеличились на 29371 тыс руб и долгосрочных финансовых вложений на 2100 тыс руб. Это не очень хорошо для предприятия, так как степень их ликвидности ниже, чем мобильных активов. Мобильные активы увеличиваются на 3092 тыс руб в основном за счёт увеличения запасов и затрат на 1500 тыс руб и денежных средстви ценных бумаг на 850 тыс руб. Производственный потенциал увеличился на 24471 тыс руб в основном за счёт увеличения уставного капитала на 8807 тыс руб и увеличения специальных фондов на 2000 тыс руб. Общая величина заёмных средств увеличивается на18887 тыс руб в основном за счёт увеличения краткосрочных заёмных средств на 16487 тыс руб.

Для формирования запасов и затрат у предприятия не хватает собственных средств на начало года 11426 тыс руб, на конец года 30596 тыс руб с привлечением краткосрочных кредитов возникает недостаток общей величины основных источников для формирования запасов и затрат на начало года 28706 тыс руб, на конец года 68626 тыс руб, так как ЗЗ > СОС + КП + ДП, то на предприятии кризисное финансовое состояние.

Коэффициенты автономности и привлечённости средств показывают, что у предприятия снижается возможность развития за свой счёт. Коэффициент автономности снизился на 0,1, коэффициент концентрации увеличился на 0,1.

Уменьшение собственных оборотных средств в собственном капитале видно из коэффициента манёвренности. Он уменьшился с 0,1 до -0,14. Это говорит о том, что на предприятии не происходит превращение собственных средств в денежные. Коэффициент обеспеченности запасов и затрат собственными источниками формирования снижается на 0,05. Это говорит о том, что запасы и затраты обеспечиваются собственными источниками формирования на начало года 14,29 или на 30%, а на конец года 20,18р., следовательно необходимо привлечь заёмные средства и кредиты.

Проанализировав показатели деловой активности, можно сказать, что у предприятия в анализируемом году происходит уменьшение рентабельности, коэффициентов оборачиваемости и увеличение среднего срока оборота дебиторской и кредиторской задолженности. Так как коэффициент восстановления платёжеспособности сроком на 6 месяцев меньше единицы, то предприятие в ближайшее время не сможет восстановить утрату платёжеспособности. Оно становится на учёт в Федеральное управление по делам о несостоятельности. Чтобы улучшить финансовое состояние, необходимо пересмотреть основные положения во всей хозяйственной деятельности предприятия, положения по учётной политике, разработать эффективный бизнес – план. Особое внимание надо уделить этапу маркетинга и реализации продукции, направит усилия на исследование рынка.

Введение

1. Аналитическая часть

1.1 Анализ объёма производства, структуры и качества продукции

1.2 Анализ себестоимости продукции промышленных предприятий

1.3 Анализ формирования и использования прибыли

1.4 Анализ финансового состояния предприятия

1.4.1 Построение агрегированного баланса

1.4.2 Анализ состава и имущества предприятия

1.4.3 Анализ средств и их источников

1.4.4 Анализ финансовой устойчивости

1.4.5 Анализ прогнозирования вероятности банкротства

2. Заключение

Литература

1 Методическое пособие по курсовому проекту

2 М. И. Баканов, А. Д. Шеремет Теория экономического анализа, М. Финансы и статистика, 1998

3 А. Д. Шеремет, Сайфулин Методика финансового анализа, М. Инфра-М, 1995

|

||

| НОВОСТИ |  |

|

|

||

| ВХОД |  |

|

|

|||||

Рефераты бесплатно, реферат бесплатно, рефераты на тему, сочинения, курсовые работы, реферат, доклады, рефераты, рефераты скачать, курсовые, дипломы, научные работы и многое другое. |

||

При использовании материалов - ссылка на сайт обязательна. |

||